“中考”倒计时:能源主题基金领跑冠亚军或再次被垄断

2022年上半年即将结束,公募基金业绩“中考”也进入倒计时。

上半年股市和债市双双震荡,受益于能源资源稀缺的大宗商品价格飙升,不仅使得原油基金领涨全市场,而且使得收益最高的嘉实原油截至6月24日年内收益50.61%,使得踏空煤炭板块的基金大踏步前进。万家基金黄海旗下多只重仓煤炭股的基金名列前茅。

但随着“半程赛”进入冲刺阶段,6月中旬以来原油、煤炭双双高位震荡。与此同时,新能源产业链“王者归来”正在追赶深度收费,新能源基金也逐渐跃居业绩前列,这意味着基金“中考”的座次仍充满变数。

上半程或再现一人包揽冠亚军

根据Wind的数据,截至6月24日,主动股票型基金今年以来的业绩排名第一和第二已经被万家基金黄海包揽。其中,黄海管理的万宏观择时策略以41.18%的年收益率暂居第一,是迄今为止唯一一只年业绩超过40%的主动股票型基金。

此外,同样由黄海管理的万家新利和万家精选A,年收益率分别达到36.41%和31.16%,分别位居第二和第五。黄海的产品在主动股票型基金业绩前五中占据三席。

值得一提的是,近三年来,市场上频繁出现一位基金经理包揽前三的情况。如广发基金刘格伦2019年占据前三,农银汇理基金前明星基金经理赵毅2020年占据前四。这与基金经理拥有的基金仓位相对一致和集中有很大关系。

根据以往的定期报告,黄海长期重仓地产板块,自2021年三季度开始大规模增仓煤炭股。以万家宏观择时策略为例,该基金截至一季度末的前五大重仓为陕西煤业、保利发展、淮北矿业、山煤国际和潞安环能,组合中矿业和地产的配置比例分别达到了48.62%和32.84%。

所以黄海在很长一段时间内,在高景气成长股主导的市场中并不突出。直到2021年下半年,在全球能源短缺、供需矛盾等逻辑下,煤炭板块快速上涨。从此,踩着煤炭股行情的黄海逐渐被投资者所知。万元宏观择时策略第一大权重股陕西煤业年内涨幅超60%。

但从6月中旬开始,受煤价稳定消息影响,煤炭板块开始出现明显回调,相关基金业绩也有所下滑;与此同时,新能源板块从5月份开始强势反弹,重仓股基金业绩快速回升。如商银新能源行业精选A、TEDA宏利繁荣智能精选A的年收益率分别为33.92%、31.84%,已超越重仓股煤炭、地产精选A,跃居主动股票型基金业绩第三和第四位。

但值得注意的是,以沪银新能源行业精选A、TEDA宏利繁荣智能精选A为代表的多只排名靠前的基金,都是今年3、4月份新成立的次优基金。由于是在市场低点才刚刚成立,没有完全经历今年的暴跌,所以业绩攀升很快。但由于今年回撤幅度较大,大部分基金仍处于艰难的“补洞”过程中。

601只权益基金成功“填坑”

除了上述踩盘的基金,在今年a股“先抑后扬”的过山车行情下,年内约有120只基金回吐40%以上。然而,自4月27日以来,a股开始企稳回升,这也使得许多基金迅速“追回损失”。

其中,新能源、汽车等板块的资金近期回血,尤为显著。Wind数据显示,从4月27日低点至6月24日,113只主动股票型基金区间涨幅超过50%,其中新奥新能源精选、金鑫转型成长、TEDA宏利新能源等21只基金区间涨幅超过60%。

比如金鑫的转型创新成长,就是一个主要聚焦汽车智能化方向的基金。其截至一季度末的前五大重仓股分别是比亚迪、广汽集团、京加威、零点电控和伯特利。受汽车板块大幅反弹影响,该基金4月27日至6月24日反弹65.33%,今年整体收益率为12.05%。

基金经理杨超最近表示,从去年年底到今年年初,新能源汽车的产业链经历了一次大的调整。一方面是因为行业确实遇到了一些短期困难,比如上游原材料涨价对产业链成本造成了很大压力,新能源汽车芯片短缺对汽车出货量造成了短期影响。但从长远发展来看,这些短期问题会在发展中逐步解决,特别是随着毫米波雷达、激光雷达等新技术的逐步应用,汽车智能化进入初步导入期,逐步进入快速发展阶段。汽车智能化可能是未来10年具有快速发展潜力的方向之一。

除了上述基金,近期也有多只明星基金经理的产品成功“填单”,包括邱东荣的中庚价值领航、任向东的邢正全球平衡三年、陆斌的汇丰晋信研究精选、刘长昌的华安行业精选、沈爱的平安品质优选等这些明星基金在截至6月24日的一年中的收益已经全部恢复到正水平。

“固收+”业绩分化

首尾相差近30%

在股市大幅波动的同时,2022年的债市也是跌宕起伏,使得今年上半年“固定收益”腹背受敌,但也有资金。理凭借资产配置和风险控制取得了不错收益。

据Wind数据统计,截至6月24日,全市场一共有1176只“固收+”基金,其中352只年内收益为正,占比近三成。其中最高一只今年以来收益率为9.17%,最差的下跌了18.72%,首尾相差约28%。

和主动权益基金类似,“固收+”今年以来的收益前三名也全部由一人包揽。Wind数据显示,截至6月24日,张翼飞管理的安信民稳增长A、安信平衡增利A、安信稳健聚申A分别位列“固收+”基金业绩前三,年内收益率分别为9.17%、6.75%、6.55%。

张翼飞是安信基金混合资产投资部总经理,从过往定期报告来看,其股票持仓偏好低估值、高分红行业,长期重仓配置地产、银行、煤炭等,转债部分偏好债性强、绝对价格低的品种,纯债部分则偏向于防御性策略,不做信用、久期上的暴露,整体呈现出偏防御、绝对收益、深度价值的风格。

除了张翼飞管理的上述基金外,唐赟和周珊珊管理的交银稳固收益、马龙和王刚管理的招商安鼎平衡A、侯杰和孙麓深管理的招商稳旺A等“固收+”产品也均在年内取得了超5%的收益。

展望后市,张翼飞在近期表示,随着后续稳增长政策逐步明确,并逐渐落实到相关层面,偏权益型资产中的部分行业和标的或面临边际改善的机会。目前债市收益率仍处于历史较低水平,收益率下行空间有限,在久期及杠杆的运用上偏谨慎。权益市场整体以震荡为主,部分低估值价值型标的目前性价比较好,并存在政策催化的可能性。警惕高位股,看好低位价值股,部分基本面优秀、前期调整较多的标的已进入关注区间。

原油基金霸榜QDII

港股基金奋起直追

在股债双双震荡下,国际冲突和能源紧缺问题使得原油QDII基金在今年领跑全市场。

据Wind数据统计,截至6月23日,嘉实原油以50.61%的年内收益率排名QDII基金业绩第一,与此同时,这也是今年以来全市场业绩最好的公募基金。此外,国泰大宗商品、易方达原油A人民币、南方原油A分别以48.16%、47.25%、46.95%的收益率紧随其后。

从QDII的角度来看,在今年的业绩前十名单中,原油基金占据了六席,此外,国泰大宗商品、信诚全球商品主题、银行抗通胀主题等名列前茅的基金也均重仓了原油相关的投资品种,可以说是霸榜了QDII。

不过,和煤炭板块类似,自6月中旬以来,高企的大宗商品价格出现松动,有消息称欧佩克开始研究下一步增产行动,叠加美联储大幅加息以及美石油企业或“被加税”进一步打压市场信心,国际油价也开始进入高位震荡格局,原油基金随之在近期面临着调整压力,普遍发生了超5%的回调。

与此同时,港股却在近期逐渐走强,部分港股基金逐渐开始赶超。例如,成立于4月19日的华安恒生科技联接A恰好诞生于恒生科技指数相对低点的位置,截至6月23日,该基金已经取得了21.34%的收益,跻身QDII基金业绩榜第十名,也成为前十中唯一一只没有重仓原油相关品种的基金。

-

-

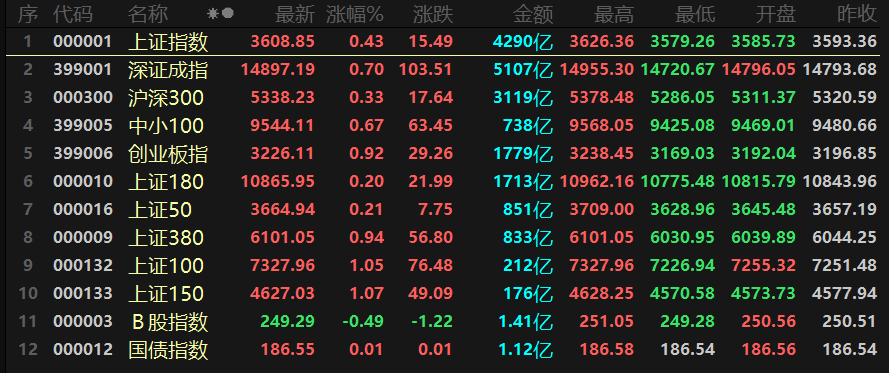

三线收红,沪指站上3600点,芯片成市场焦点

5月27日,三大指数开盘后下行震荡,触底后拉升翻红,剧烈拉升触顶后高位调整,午后,指数下行红盘震荡,尾盘走势较强。截至收盘,沪指涨0 4

2021-05-27 16:43

-

-

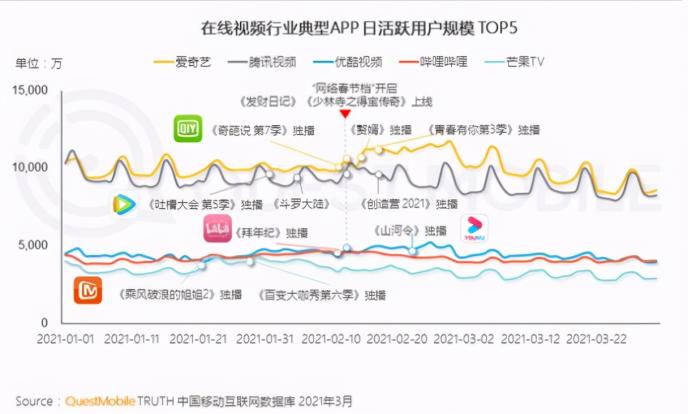

屡屡被罚隐现掉队尴尬 优酷“爆款”出圈难掩业绩亏损

原标题:屡屡被罚隐现掉队尴尬 优酷爆款出圈难掩业绩亏损日前,优酷(NYSE:YOKU)因提供含有危害国家统一、主权和领土完整的互联网文化产

2021-05-27 16:46

-

-

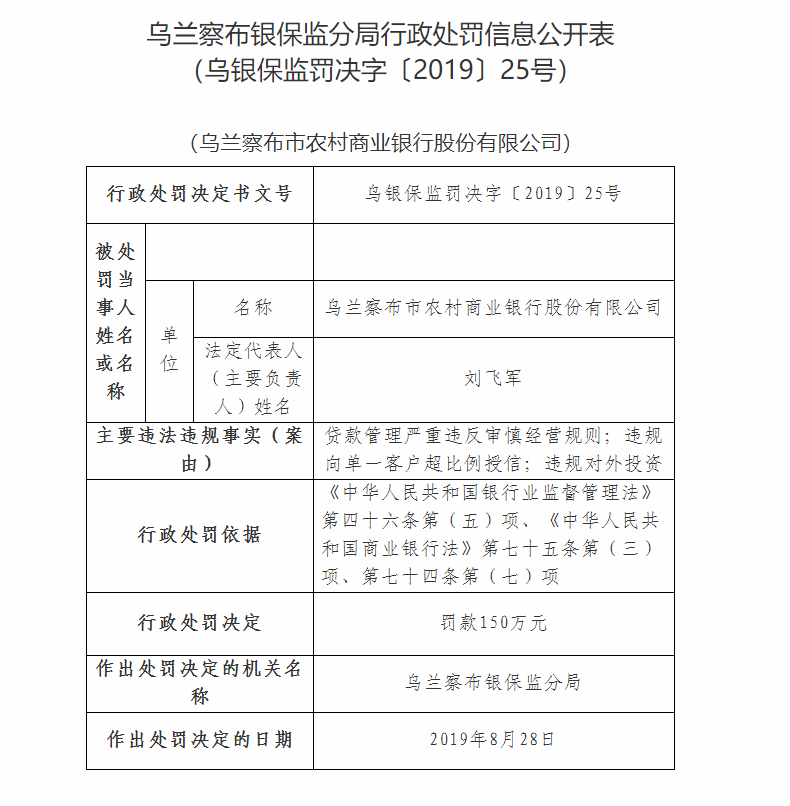

乌兰察布农商行因违规向单一客户超比例授信等被罚150万元

5月27日讯 昨日晚间,乌兰察布银保监分局公布一则行政处罚信息公开表。处罚信息显示,乌兰察布市农村商业银行股份有限公司因贷款管理严重

2021-05-27 21:38

-

-

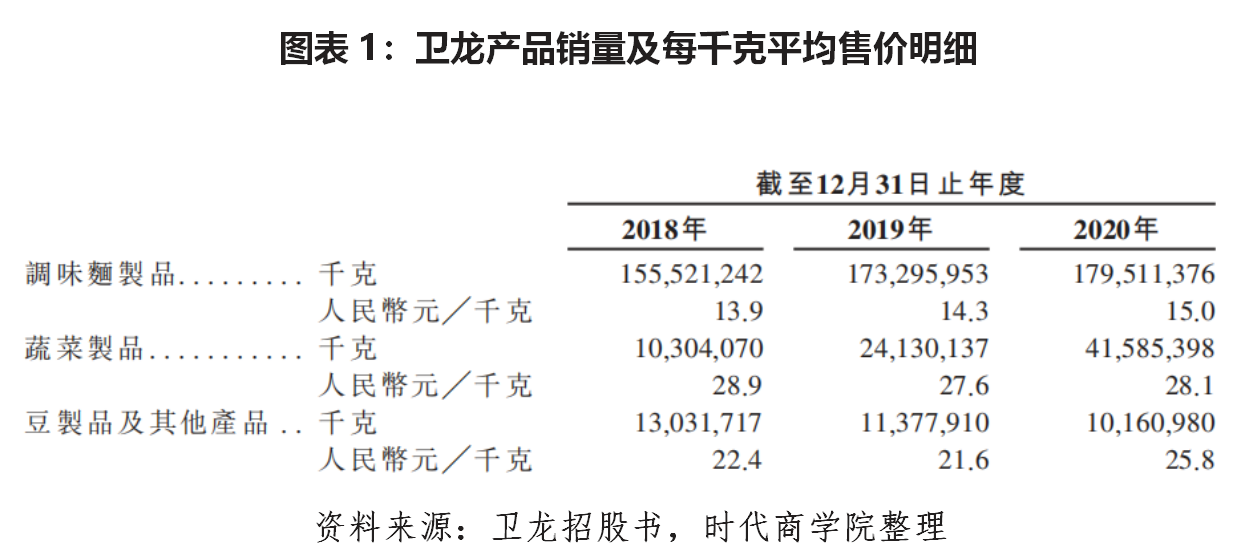

垃圾食品穷途末路,卫龙押宝IPO是苟延残喘?还是冒险一博?

卫龙究竟是辣条第一股还是垃圾食品第一股? 5月12日,卫龙美味全球控股有限公司(以下简称卫龙)向港交所递交招股书,辣条一哥向资

2021-05-28 10:36

-

-

江苏飞澳斯医药集团违反《药品经营质量管理规范》被警告

中国网财经5月31日讯 日前,江苏飞澳斯医药集团有限公司(江苏飞澳斯医药集团)因违反《药品经营质量管理规范》被江苏省药监局警告。

2021-05-31 12:00

蔚蓝财经

蔚蓝财经