最新!维信金科、玖富、拍拍贷、360金融等10家互金上市企业逾期率大揭秘_布谷新金融

逾期率作为金融企业的命脉,一直被视为企业盈利的“晴雨表”,互金企业当然也是如此。

消金界曾在今年5月份发布过13家互金上市企业(含拟上市)截至2019年3月的逾期率数据情况,本次继续更新上述部分企业2019年6月30日前的逾期情况,以便大家对各家企业信贷资产情况做进一步了解。

先对行业内普遍采用的逾期率计算规则做个解释,目前行业内有两种方法对逾期率进行统计分析。

一种是Vintage 逾期率,又称为静态(池)逾期率,计算逻辑是取特定一段时期(Vintage)的信贷资产放款金额作为分母,然后选取需要监控的某一账龄(month on book),即我们经常说的m1+、m2+等等)的信贷资产,观察其在后续固定表现窗口的逾期金额作为分子,两者的比值即为某一账龄各固定表现窗口的Vintage逾期率。

该指标的优点在于能够将纵向不同时期的信贷资产拉平到同一时期进行比较,进而评估不同时期某账龄的信贷资产质量。

Vintage逾期率计算结果如下图展示

一种是即期逾期率,又称为动态(池)逾期率,计算逻辑是取某一特定时间点(一般是月末或者是年末)的所有对外在贷余额作为分母,取该时点各账龄的逾期金额作为分子,两者的比值即为某一账龄的逾期率。

如取2018年12月31日的在贷余额为分母,取2018年12月31日逾期30天以上的账单金额为分子,两者的比值即为该时点30+逾期率。该指标的缺点是分母及时增加而分子具有滞后性,因此容易在分母变大而分子因时间滞后对逾期率指标造成低估,给人以信贷资产质量较优的假象。

本文从公开市场获取了10家上市(含拟上市机构)互金公司最新信贷资产质量表现情况,从Vintage逾期率(静态池数据)与即期逾期率(动态池数据)两个角度剖析各家逾期情况,深度还原不同计算规则下的逾期展现真相。

维信金科

即期逾期率方面,除首逾率二季度较一季度从1.7%增长至2.1%外,其余各逾期阶段逾期率较一季度都有不同程度的下滑,其中一至三个月逾期率由一季度的3.9%下滑至二季度的3.6%,三个月以上逾期率由一季度的5%下滑至二季度的4.7%。

拉长观察期来看,自2108年以来,除首期逾期率外,其余各阶段逾期率均呈现下滑趋势;而对于首期逾期率上升,维信方面给出的解释源于产品组合的调整,增加了短期产品的比重,相应的风险级别忍受度有所调高,因此可能会有部分风险较高的用户获得借款,造成首期逾期率的波动上升。总体来看,其各阶段逾期控制较为平稳。

从vintage逾期率角度来看,维信金科将其产品分为线上信贷产品与线上至线下信贷产品分类统计。

线上信贷产品方面,截至2019年6月30日,其2018年各季度放款及2019年一季度放款在最新观察时点的M3+逾期率分别约为5.5%、7%、6%、2.6%、1.8%左右。

对比来看,从2018年二季度以来,其信贷资产质量明显有变差的趋势,考虑到其线上信贷产品期限约为9个月,不排除其逾期率有进一步上升的可能性。

线上至线下信贷资产方面,因其产品金额较大且其周期较长的原因,维信金科已于2019年停止该种产品的信贷放款,目前主要为消化已放贷的存量信贷产品。

从逾期表现来看,该类产品M3+逾期率明显高于线上信贷产品,考虑到其产品期限一般为24-36个月左右,从Vintage逾期率角度来观察,该类产品2018年以来放款的M3+逾期率在现有水平的基础上有进一步上升的可能性,并因此影响维信金科盈利情况。

51信用卡

即期逾期率方面,51信用卡暂未公布其各阶段逾期情况。

从Vintage逾期率角度来看,51信用卡作为国内最大的以信用卡账单管理起家的综合型金融服务平台,按客户属性将其信贷产品分为针对持有信用卡人群信贷产品与针对非持有信用卡人群信贷产品两个类别,并据此对各类产品的逾期率进行统计。

针对持有信用卡人群信贷产品方面,因其已经有银行对其信用状况进行过一次信用评估,信用状况相对良好,因此该类产品的逾期表现因相对优于非持卡人群信贷产品,截至2019年6月30日,其2018年二季度以来的放款在最新观察时点的90天以上逾期率基本在3%以下,相对保持平稳。

对于非持有信用卡人群信贷产品方面,截至2019年6月30日,其2018年三季度、2018年四季度、2019年一季度的放款在最新观察时点的90天以上逾期率分别为8%、5.6%、2%,考虑到其信贷产品期限一般为11个月左右,不排除上述各阶段放款产品90天以上逾期率有进一步上升的可能性。

拍拍贷

从即期逾期率角度来看,除15-29天逾期率较2019年一季度有所上升之外,其余各阶段逾期率较一季度都有所下滑,截至2019年6月30日,其30+逾期率、90+逾期率分别为6.45%、3.66%,分别较一季度的30+逾期率、90+逾期率6.86%、3.8%下滑了0.41%与0.14%。

考虑到其二季度贷款撮合量较一季度有26%的增长幅度,在即期逾期率计算中分母明显变大,而其逾期仅有略微下滑,因此不排除上述因素带来的各阶段逾期率下滑,掩盖了资产质量的真实情况。

从Vintage角度来看,进入2018年三季度以来,其季度放款逾期表现相对优于之前各季度数据。截至2019年6月30日,其2018年三季度、2018年四季度、2019年一季度的M1+逾期率在最新观察时点的数据分别为6.17%、5.17%、2.38%、考虑到其产品借款期限约为9个月做左右,可以预估其M1+逾期率大约会在6.2%左右保持平滑状态。

趣店

即期逾期率方面,趣店暂未公布相关数据。

从Vintage角度来看,趣店公布了其坏账核销率与M1+逾期率两类逾期指标;坏账核销率方面,趣店将其逾期时间在180天的贷款金额与其放款当期的金额相除得出,从该指标来看,其坏账核销率约维持在1.5%以下,对比其他公司来看,处于较低的逾期核销水平。

M1+逾期率方面,该指标数值基本维持在3%以下,但是有上升的苗头,特别是自2018年6月结束与支付宝合作之后,后续各放款周期逾期率较之前支付宝导流所放贷款逾期表现有明显的上升趋势,信贷资产质量较之前有所下降。

可以看出的是,在结束与支付宝合作之后,如何确保获取优质的流量,对趣店风控已然是一个不小的挑战。

乐信

从即期逾期率角度来看,截至2019年6月30日,其90天以上逾期率约为1.49%,相对处于较低的水平,但与2019年一季度观察的90天以上逾期率1.42%相比,还是略微有所上升。再结合二季度贷款撮合量260亿元——明显超过一季度的201亿元,表明其逾期率出现了上升的势头,不排除近期信贷资产变差的可能性。

从Vintage角度来看,截至2019年6月30日最新观察数据显示,其部分放款周期的坏账核销率略微超过2%左右,相对于其他同类机构来讲,处于行业较低的水平。

小赢科技

从即期逾期率角度来看,截至2019年6月30日,其31-90天逾期率与91-180天逾期率较2019年一季度观察数值有小幅度的下滑,分别从3.56%、5.21%下滑至3.1%、4.99%。不过与去年同期相比,仍然高于去年同期观察数值。

结合其二季度贷款撮合量101.7亿元较一季度的96.3%环比增长5.6%,在即期逾期率分母变大的情况下,逾期率相应下滑,并不能以此推断其逾期情况有所优化。

Vintage逾期率方面,小赢科技暂未公布相关逾期数据。

360金融

从即期逾期率角度来看,其90天以上逾期率呈上升趋势,从2017年的0.4%上升至2019年二季度的1.02%,这是其90天以上逾期率首次突破1%的关口。

总体来说,其逾期控制相对良好,但并不排除是其贷款撮合量及在贷余额快速增长导致的即期逾期率计算中分母增长的速度大于逾期增长的速度所致,毕竟其在贷余额由121亿元快速增长至2019年二季度的612亿,可谓增长迅速。

Vintage逾期率方面,360金融公布了其M6+逾期率即180天以上的逾期情况,按照行业内惯例来讲,该指标基本上可以作为坏账核销率指标来看。

根据其公布的数据显示,360金融M6+逾期率基本上维持在2%左右。从其各季度放款的M6+逾期情况来看,进入2018年以来信贷资产逾期情况有上升的趋势。

宜人金科

作为国内第一家上市的互金平台,宜人金科在经历过改名事件及换帅风波后,随着其贷款撮合量的下降,其逾期率也随之上升。

从即期逾期率角度来看,在考察全量贷款产品的前提下,截至2019年6月30日,其15-29天逾期率、60-89天逾期率较第一季度分别上升0.2%,30-59天逾期率较第一季度略微下降0.1%;按线上信贷产品与线下信贷产品分类来看,除线上产品的30-59天逾期率较一季度有所下降外,线上与线下其余各逾期阶段产品较一季度均有所上升。

从Vintage逾期率角度来看,截至2019年6月30日,各放款周期的M3+坏账核销率二季度观察数据也较一季度有了明显的上升,其2016年、2017年、2018年放款的M3+坏账核销率在二季度的观察的数据为8.7%、14%、9.2%,较一季度观测数据分别上涨2.8%、1.3%、0.2%。考虑到其产品的期限,2018年放款的M3+坏账核销率有进一步上升的可能性。

玖富

从即期逾期率角度来看,截至2019年6月30日,其各逾期阶段的逾期率最新观察数据较2018年12月31日观察数据都有不同程度的下降,其中逾期15-30天与逾期91-180天这两个逾期阶段的数值下滑最为明显。

考虑到玖富二季度贷款撮合量的下滑,在即期逾期率计算中分母下降的前提下,逾期率能有所下滑,从该角度来看其逾期控制较为良好。

从vintage逾期率角度来看,自2018年以来,除2018年一季度的放款M3+逾期率维持在2%左右较为平稳以外,其2018年其余各季度放款M3+逾期率都有明显的上升。

截至2019年6月30日,其二季度、三季度、四季度M3+逾期率在最新观察时点的分别为3.7%、3.6%、2.6%左右,高于2018年一季度信贷资产逾期情况。

品钛

在经历2018年财报难产迟到发布风波后,品钛2018年财报数据揭示其逾期率进一步上升,而在最近公布的2019年上半年财报数据显示,其逾期情况似乎已经得到了很好的控制。

从即期逾期率角度来看,截至2019年6月30日,除16-30天逾期率由2018年的1.27%上升至2019年上半年的1.43%之外,其余各阶段逾期率较2018年都有了明显的下滑,考虑到其上半年贷款撮合业务量的下滑,在逾期率控制上取得了初步的成果。

其实这也和其业务转型有关。进入2018年以来,随着网贷行业暴雷风潮的涌起,品钛过度依靠P2P资金进行放贷的模式也受到严峻挑战。

在此情况下,品钛也随之改变,逐步向助贷模式及金融科技服务提供商的角色转变。

最新数据显示,其P2P资金占其贷款撮合量的比重已有2017年81%下滑至2019年上半年的45%,而机构资金同期同比上升。

在2019上半年新增撮合贷款中,机构资金占比已经达到70%,转型成果明显,此举也明显遏制其逾期率过快上升的势头。

vintage逾期率方面,品钛暂未公布相关数据。

小结

综合来看,维信金科、小赢科技、玖富等机构90天+逾期率较一季度有轻微的下滑;而拍拍贷、乐信、360金融、宜人贷等机构的90天+逾期率较一季度则有不同程度的上升。行业二季度逾期率较一季度上涨的机构数量明显多于逾期率下滑的机构。

因此不难看出,在大环境趋严及行业动荡的今天,从业机构也普遍面临着逾期率持续攀升的风险与压力,而该指标的上升无疑会对各家企业的未来盈利能力及运营情况产生影响,进而影响到资本市场。

可以预见的是,在监管明确及行业梯队确定之前,仍将有一段未知的动荡期。但辩证来讲,这对于现阶段的从业机构又何尝不是一种考验。要知道,千淘万漉虽辛苦,吹尽狂沙始到金。

-

-

国际金价逼近1900美元 黄金大妈又笑了!

隔夜欧美股市整体表现较为平淡,但在通胀预期升温等因素推动下,国际金价进一步走高。Wind数据显示,截至当地时间5月25日收盘,COMEX黄金期价创下近5个月以来新高,并再度逼近1900美元

2021-05-26 16:34

-

-

如何辨别多头陷阱

很多的新手股民都会发现一种现象,当自己的资金买入股票之后,股价并没有按照自己之前的预想那样展开升势,而相反的买入之后股票就会下跌,在这里股票入门基础知识的小编告诉股民

2021-05-26 16:38

-

-

定远县应急管理局:加大推进政务公开宣传工作

今年以来,定远县应急管理局通过宣传栏、网站、服务窗口等多种渠道,聚焦六稳、六保和安全生产,不断加强政务公开宣传工作,切实推进阳光、

2021-05-27 21:33

-

-

塔读文学向建党百年献礼 启动主题征文及优秀作品联展活动

为庆祝中国共产党的建党百年,国内领先的综合类网络文学平台——塔读文学启动向建党百年献礼的主题征文活动。此次活动目的在于通过征集与展

2021-05-27 21:33

-

-

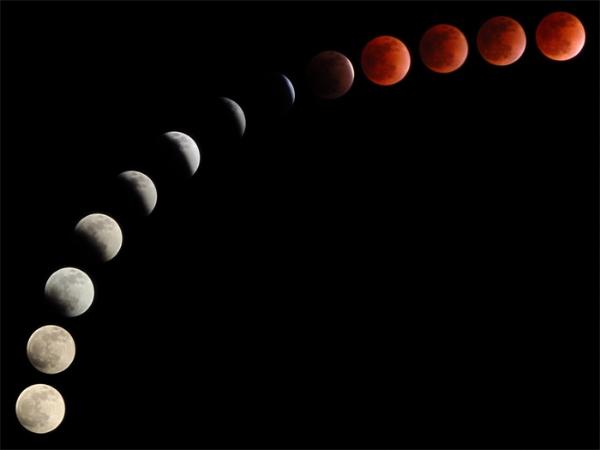

加拿大将在2026年将月球车送上月表,同时进行载人绕月飞行任务

加拿大科学部长弗朗索瓦·菲利普·香槟(François-PhilippeChampagne)表示,加拿大计划在未来五年内将月球车送上月球。加拿大航天

2021-05-28 10:31

蔚蓝财经

蔚蓝财经